本文所提供的信息仅供参考,不构成任何投资建议或决策依据。作者力求内容的准确性和完整性,但由于市场环境的复杂性和多变性,文中观点可能存在偏差或滞后。投资者应根据自身的风险承受能力、财务状况和投资目标,独立做出投资决策。任何因依赖本文信息而导致的直接或间接损失,作者及相关方均不承担任何责任。市场波动较大,投资需谨慎,建议在专业金融顾问的指导下进行操作。

一、引言

作为贵金属的双子星,黄金和白银历来在全球经济和金融市场中扮演着重要角色。黄金因其稀缺性、稳定性和避险属性,被视为“终极货币”,而白银则兼具金融属性与工业价值,其价格波动往往更剧烈。近年来,随着全球经济不确定性加剧、地缘政治冲突频发,以及绿色能源革命的推进,贵金属市场迎来新的变局。美国前总统特朗普提出的“黄金价格重估政策”更是引发市场对贵金属价值体系的深度思考。

本文旨在通过历史数据、政策分析、供需结构和技术指标等多维度视角,探讨白银是否能在未来超越黄金的市场表现。

二、2024年黄金市场的爆发与驱动因素

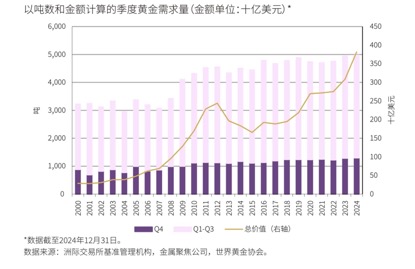

1、黄金需求的创纪录增长

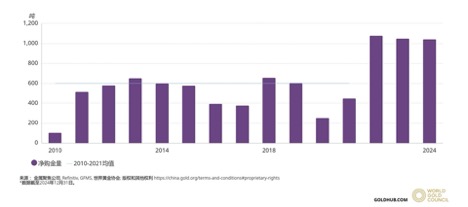

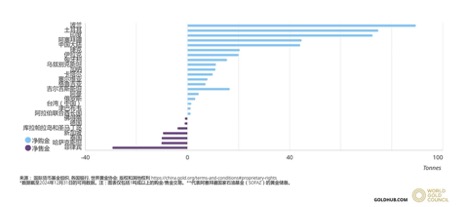

2024年,黄金年度涨幅超过27%,成为全球表现最佳的资产之一。这一涨幅的核心驱动力来自全球央行的疯狂购金潮。数据显示,全球央行连续第三年购金量突破1,000吨,其中第四季度单季购金量达到333吨,创历史新高。这一趋势与俄乌战争后的地缘政治风险密切相关。例如,中国、印度和土耳其等国央行大幅增持黄金,以降低对美元资产的依赖。此外,中东国家在石油美元回流受阻后,也将黄金作为外汇储备多元化的重要工具。

图一 黄金需求

图二:全球央行净购金量

图三:央行购金排行榜

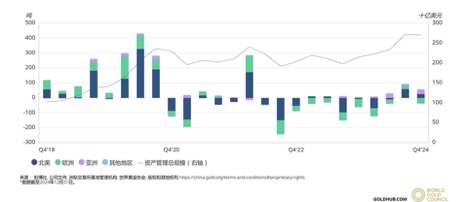

2、黄金ETF的逆转与投资需求

2024年黄金投资总需求增长25%,其中黄金ETF的贡献尤为突出。与2021-2023年持续的资金流出不同,2024年黄金ETF持仓量基本保持稳定。这一逆转反映了市场情绪的转变:在高利率环境下,投资者更倾向于持有实物黄金或黄金ETF以对冲通胀风险。以美国SPDR Gold Trust为例,其持仓量在2024年下半年增加了约80吨,推动金价突破2,500美元/盎司。

图四:ETF持仓量

3、地缘政治与特朗普政策的叠加影响

特朗普重返白宫后,其关税政策与贸易保护主义倾向加剧了全球经济的不确定性。2024年末,美国对欧盟和中国加征的钢铝关税导致全球供应链再度紧张,市场避险情绪升温。与此同时,特朗普主张的“黄金价格重估政策”试图通过调整美元与黄金的隐含挂钩比例来重塑美元信用,这一政策预期直接推高了黄金的长期看涨预期。

二、黄金与白银的价格关联性:历史规律与市场逻辑

1、避险属性与工业需求的双重博弈

作为贵金属,在历史上,黄金和白银都曾作为货币使用。黄金通常被认为具备更强的避属性,白银则具有更强的工业属性。在经济不确定性增加或地缘政治风险上升时,黄金和白银都会被投资者视为避险资产。两者相较,通常,黄金的避险属性更强、流动性更好,因此,在危机时期,黄金价格往往比白银价格表现更为强劲。在工业中,白银比黄金的应用广泛得多,特别是在电子、太阳能电池板和电动车等领域。因此,白银价格的变化不仅受投资需求影响,还受工业需求的影响。

图五:金银价格走势对照图

2、金银比的指示意义

由于白银市场规模相对较小,白银价格的波动性通常比黄金更大。这意味着在牛市中,白银价格的涨幅往往会超过黄金价格的涨幅,但在熊市中,白银价格的跌幅也会更大。这可以用“金银比”(gold silver ratio,一盎司黄金价格与一盎司白银价格的比值)来衡量两者相对价值。历史平均值为52-60,曾经突破过80(2008年金融危机)。2024年金银比达到了91。这就表明,白银相对黄金处于被低估状态。历史上看,牛市中白银在前段落落后于黄金的表现,但往往在后期追赶上来,且白银相对黄金市场规模小,波动大,后期的涨幅往往非常惊人。当金银比趋于常值范围时,意味着逐渐见顶或者面临市场回调了。在进入熊市时,当金银比处于低位时,可能意味着,白银价格相对高估。例如,2008年金融危机期间,金银比一度突破80;2024年该比值升至91,表明白银相对黄金被严重低估。从历史规律看,当金银比处于高位时,白银往往在牛市后期实现超额收益。例如,2011年白银在牛市中涨幅达400%,远超黄金的180%。

3、技术形态的突破信号

从技术分析角度看,黄金和白银均呈现“杯把形态”(Cup with Handle),这是典型的长期看涨信号。黄金在突破2,000美元阻力位后,已进入主升浪;而白银若能突破50美元/盎司的关键阻力位,其涨幅可能达到黄金的2-3倍。此外,白银月线图已站稳30美元支撑位,并突破长期下降趋势线,技术面支撑强劲。

图六:黄金历史走势图(对数坐标)

同样的,银价也在'杯把'结构的接近完成阶段,一旦突破50美元,其上升的幅度会大大超过金价。

图七:白银历史走势图(对数坐标)

历史上,金银比平均为52.8左右,而当前位于91附近,正是最近三年的区间顶部,也意味着银价相对金价处于被低估的状态。

图八:金银比

另外从银价月线图看,早已突破了长期下降趋势线,并站稳在关键的30美元支撑之上。

图九:银价月线图

图十:银价周线图

三、白银价格重估的供需逻辑

1、供应端的刚性约束

全球白银矿产供应增长持续低迷。2024年白银产量为25,000吨,同比仅增长1.5%,远低于过去十年的平均增速(3%)。主要银矿国墨西哥和秘鲁的环保政策收紧,导致新矿开发周期延长。此外,白银回收市场年供应量约5,000吨,但受限于技术和成本,难以快速扩容。供需缺口已连续四年扩大,2024年达到3,200吨。

图十一:白银供应缺口

2、绿色革命驱动的工业需求

白银是光伏电池、电动车和5G设备的核心材料。2024年,全球光伏装机量新增350GW,带动白银需求增长12%;电动车领域每辆车平均耗银量达50克,是传统燃油车的4倍。中国“双碳”目标与欧盟《绿色新政》进一步推升白银的长期需求预期。高盛预测,到2030年,白银工业需求将占全球总需求的60%。

3、投资需求的潜在爆发

当前白银投资市场规模仅为黄金的1/10,但其高波动性对投机资金更具吸引力。2024年,白银ETF持仓量增长18%,而散户投资者通过Reddit等平台发起的“白银逼空”事件一度推动银价单日暴涨15%。若黄金价格持续走高,部分资金可能转向白银以追求更高收益。

四、挑战与风险:白银能否持续跑赢黄金?

1、美元与利率的双重压制

美联储的加息周期可能抑制贵金属价格上涨。2024年末,美国联邦基金利率升至5.75%,实际利率转正对无息资产黄金和白银构成压力。此外,美元指数若因美国经济相对优势走强,可能打压以美元计价的银价。

2、工业需求的周期性风险

白银价格对全球经济增速高度敏感。若主要经济体陷入衰退,工业需求萎缩可能导致银价大幅回调。例如,2008年白银价格因工业需求暴跌50%,而黄金跌幅仅为30%。

3、市场流动性与操纵风险

白银市场容量较小,容易被大型机构或资金操纵。2021年“散户大战华尔街”事件暴露了白银市场的脆弱性,若类似事件重演,可能导致价格剧烈波动。

五、未来展望:白银的机遇窗口

1、地缘政治与货币体系重构

当前全球去美元化趋势加速,各国央行增持黄金的同时,可能逐步将白银纳入储备资产。若IMF或主要经济体提议建立“金银混合储备体系”,白银的货币属性将显著增强。

2、技术突破与价格目标

从技术形态看,白银突破50美元后将打开至75-100美元的上行空间(对应金银比回落至50-60)。若黄金在2025年涨至3,000美元,白银有望跟随涨至75美元,涨幅达50%,远超黄金的20%。

3、策略建议

投资者可采取“核心+卫星”策略:核心仓位配置黄金以对冲系统性风险,卫星仓位配置白银或白银矿业股以捕捉超额收益。此外,关注金银比的变化,当比值高于80时逐步增持白银。

结论

白银超越黄金的表现并非空中楼阁,而是基于供需失衡、技术突破和历史规律的必然结果。尽管面临美元走强和经济衰退的风险,但绿色能源革命、货币体系重构和投机资金的涌入,为白银提供了前所未有的机遇。在2025年及以后,白银有望复制2010-2011年的狂暴上涨,成为贵金属市场的领跑者。投资者需密切关注地缘政治、美联储政策及工业需求变化,以把握这一历史性机会。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号